CERTIFIED RISK MANAGER

Kompetenz im modernen Risikomanagement mit Schwerpunkt Banken oder Asset Management

NEU IM PROGRAMM

Angewandte KI im

Investment Management

ANSPRECHPARTNER

Ilka Rinke-Rohmann

Termine

Programmstart

26. März 2026 | Frankfurt

Das Zertifikatsprogramm CRM – Certified Risk Manager qualifiziert praxisorientiert für Aufgaben im Risikomanagement.

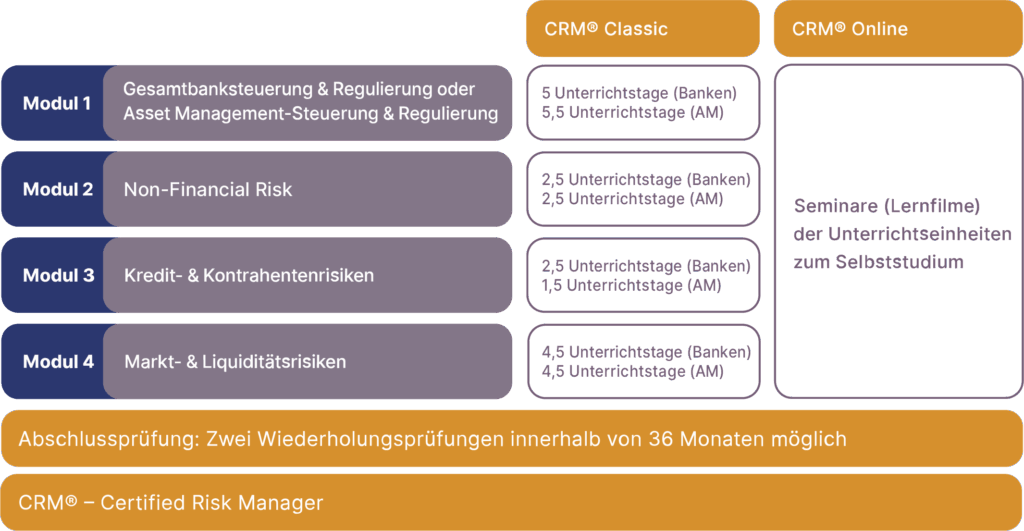

Sie können in unserem CRM Programm zwischen zwei Vertiefungs-möglichkeiten auswählen. Für Asset Manager sind Module entwickelt worden im Bereich der Risikoeinschätzung, -entscheidung und -steuerung. Für Teilnehmer aus Banken werden Themen wie z.B. Gesamtbanksteuerung, Stresstest oder Regulatorische Kapital-anforderungen praxisnah und aktuell vermittelt.

Gemeinsame Unterrichtseinheiten in der Analyse und dem Management von Markt-, Kredit-, Zins- und Liquiditätsrisiken sowie praktische Fallstudien, Workshops und eSeminare runden das Programm ab.

Der kompakte Programmaufbau ist auf eine berufsbegleitende Teilnahme ausgerichtet und ermöglicht eine effiziente Qualifizierung in nur fünf Monaten. Das Programm bildet seit 10 Jahren den Markstandard für modernes Risikomanagment. Mehr als 350 Absolventen führen den Titel CRM – Certified Risk Manager.

Sie können sich zwischen zwei Programmvarianten entscheiden und die wählen, die beruflich und privat am besten zu Ihnen passt:

CRM Präsenz/Hybrid

Das didaktische Konzept basiert auf einem intensiven Präsenzunterricht mit Referenten aus Wissenschaft und Praxis, die die Teilnehmer durch Impulsvorträge, Lehrgespräche, Fallstudien und Diskussionen optimal auf die Abschlussprüfung vorbereiten. Im „Klassengefüge“ kommen die Teilnehmer regelmäßig zusammen, so dass Lerngruppen und Netzwerke untereinander gebildet werden können. Die hier geknüpften Kontakte haben häufig das gesamte Berufsleben Bestand.

Die 14,5 Tage Unterricht finden blockweise statt. Hierbei können Sie entscheiden, ob Sie der Veranstaltung in Präsenz vor Ort oder ortsunabhängig online zugeschaltet folgen möchten.

CRM Online

Lernen zeitlich und räumlich selbst gestalten – der CRM Online schont Ihr Reisebudget und ordnet sich den Anforderungen des beruflichen Alltags unter.

Mit Hilfe der Videoaufzeichnungen der Seminare und der Präsentationen der Referenten wird jede Unterrichtseinheit im Selbststudium erarbeitet.

Mit unserer Lernplattform und der dazugehörigen App können Sie die Lerninhalte jederzeit offline auf Tablets oder Smartphones bearbeiten.

Mit der Online-Variante kann jederzeit begonnen werden. Zu beachten ist jedoch eine empfohlene Mindestlaufzeit des Programmes von fünf Monaten bis zur Abschlussprüfung.

Programminhalte

CRM Banken

Gesamtbanksteuerung & Regulierung

- Gesamtbanksteuerung

- MaRisk

- Regulatorische Kapitalanforderungen

- Fallstudien zur Gesamtbanksteuerung

- Sanierungs- und Abwicklungsplanung

- Stresstests

Non-Financial Risk

- Non-Financial Risk

- Risikoreporting

- Management von ESG

Kredit- & Kontrahentenrisiken

- Kreditgeschäft: Märkte, Instrumente und Bepreisung

- Kreditratings

- Kreditportfoliosteuerung

- Kreditderivate

- Digitalisierung im Kreditgeschäft (Workshop)

Markt- & Liquiditätsrisiken

- Methoden der Risikoanalyse

- Zinsrisikomanagement

- Analyse und Management von Marktpreisrisiken

- Einsatz von Optionen zur Risikosteuerung

- Liquiditätsrisikomanagement

CRM Asset Management

Asset Management-Steuerung & Regulierung

- Asset Management I

- Asset Management II

- Fallstudien zum Asset Management

- Risk Management im Asset Management

- Illiquide Assets

Non-Financial Risk

- Non-Financial Risk

- Risikoreporting

- Management von ESG

Kredit- & Kontrahentenrisiken

- Kreditratings

- Kreditportfoliosteuerung

- Kreditderivate

Markt- & Liquiditätsrisiken

- Methoden der Risikoanalyse

- Zinsrisikomanagement

- Analyse und Management von Marktpreisrisiken

- Einsatz von Optionen zur Risikosteuerung

- Liquiditätsrisikomanagement

Praxis-Workshops:

- KI im Risikomanagement

- Handlungsfelder und Lösungen zur Anwendung des DORA

- Digitalisierung im Kreditgeschäft (nur Vertiefung Banken)

- Angewendete KI im Investment Management mit ChatGPT und Microsoft Copilot

Programminhalte

CRM Banken

Gesamtbanksteuerung & Regulierung

- Gesamtbanksteuerung

- Management von ESG Risiken

- MaRisk

- Regulatorische Kapitalanforderungen

- Fallstudien zur Gesamtbanksteuerung

- Sanierungs- und Abwicklungsplanung

- Stresstests

Operational Risk & Reporting

- Operational Risk

- Reputational Risk

- Risikoreporting

Kredit- & Kontrahentenrisiken

- Kreditgeschäft: Märkte, Instrumente und Bepreisung

- Kreditratings

- Kreditportfoliosteuerung

- Kreditderivate

- Digitalisierung im Kreditgeschäft (Workshop)

Markt- & Liquiditätsrisiken

- Methoden der Risikoanalyse

- Zinsrisikomanagement

- Analyse und Management von Marktpreisrisiken

- Einsatz von Optionen zur Risikosteuerung

- Liquiditätsrisikomanagement

CRM Asset Management

Asset Management-Steuerung & Regulierung

- Asset Management I

- Management von ESG Risiken

- MaRisk

- Asset Management II

- Fallstudien zum Asset Management

- Risk Management im Asset Management

- Illiquide Assets

Operational Risk & Reporting

- Operational Risk

- Reputational Risk

- Risikoreporting

Kredit- & Kontrahentenrisiken

- Kreditratings

- Kreditportfoliosteuerung

- Kreditderivate

Markt- & Liquiditätsrisiken

- Methoden der Risikoanalyse

- Zinsrisikomanagement

- Analyse und Management von Marktpreisrisiken

- Einsatz von Optionen zur Risikosteuerung

- Liquiditätsrisikomanagement

Praxis-Workshops:

- Makroökonomisches Umfeld

- Digitalisierung im Kreditgeschäft (nur Vertiefung Banken)

Ablauf

Sie haben in beiden Programm-varianten exklusiven Zugang zu einer Lernplattform. Hier stehen aktuelle Informationen, Unterrichtsmaterialien, eSeminare und die Lernfilme der Unterrichtseinheiten bereit.

Alle Fragen von Teilnehmer, die im Zuge der Prüfungsvorbereitung entstehen, werden zusammen mit den Antworten der Referenten über die DVFA Online Akademie allen Teilnehmern zur Verfügung gestellt.

Die Prüfung beider Lernvarianten finden gemeinsam in Frankfurt statt.

Zielgruppe

Das Programm richtet sich an Praktiker, die ihre Karriere durch eine anerkannte Qualifizierung aktiv gestalten wollen, sowie an Hochschulabsolventen mit ersten Berufserfahrungen.

Die Teilnehmer kommen in der Regel aus den folgenden Bereichen:

- Risikomanagement

- Banksteuerung

- Controlling & Revision

- Risikoanalyse

- Bank-Accounting

- Meldewesen

- Treasury

- Risiko-Consulting

- Wirtschaftsprüfung

Referenten

Prof. Dr. David Florysiak

Financial Consulting UG

Dr. Christian Funke

Source For Alpha (Deutschland) AG

Dr. Bernd Hannaske, FRM

KfW Bankengruppe | Risikocontrolling

Johannes Haupt

DZ Bank AG | Business Continuity Manager

Dr. Andreas Huber

BDO AG Wirtschaftsprüfungsgesellschaft | Senior Advisor

Dr. Stefan Klaßmüller

Prof. Dr. Christian Koziol

Eberhard Karls Universität Tübingen

Ralf Krause

Union-Investment-Gesellschaft mbH

Nicola Kretzler

Union Investment Institutional GmbH |

Business Analyst

Markus Quick

KPMG | Partner

Philipp Rindler

Bain & Company Germany |

Expert Associate Partner

Frank Schäfer, CEFA

Union Service-Gesellschaft mbH

Prof. Dr. Christian Schmitt

Hochschule der Bayerischen

Wirtschaft gGmbH

Dr. Gerhard Schröck

Bain & Company Germany | Expert Partner

Peter Stübner

Prof. Dr. Stefan Zeranski

Brunswick European Law School,

Ostfalia Hochschule

Wissenschaftliche Leitung

Prof. Dr. Christian Koziol

Eberhard Karls Universität Tübingen

Fachbeirat

Dr. Anja Guthoff, CSIP, CFA, FRM

DZ Bank AG | Konzernvorgaben Kredit

Prof. Dr. Lutz Johanning

WHU – Otto Beisheim School of

Management

Dr. Gerhard Schröck

Bain & Company Germany | Expert Partner

Stimmen unserer Absolventen

Stimmen unserer Referenten

Sie haben Fragen?

Sie möchten mehr über das DVFA-Programm „Certified Risk Manager“ wissen.

Frau Rinke-Rohmann freut sich auf Ihren Anruf: 069-26 48 48-127

Oder schreiben Sie eine kurze Nachricht an irr@dvfa.de